Xác định xu hướng giá qua 16 mô hình nến đảo chiều và cơ bản (Phần 3)

Ở phần 1, và phần 2, chúng tôi đã giới thiệu 6 mô hình nến đảo chiều tăng giá và 3 mô hình nến đảo chiều giảm giá trong phân tích kỹ thuật đầu tư tài chính theo biểu đồ hình nến Nhật. Sau đây chúng tôi tiếp tục giới thiệu 7 mô hình còn lại…

MÔ HÌNH NẾN ĐẢO CHIỀU GIẢM GIÁ (tiếp theo phần 2)

★ Mô hình Sao băng (Shooting star)

Mô hình Sao băng

Mô hình Shooting star hình thành khi mức giá mở, thấp và đóng gần bằng nhau. Ngoài ra, có một bóng trên dài, thường ít nhất gấp đôi chiều dài của thân nến.

Khi mức giá thấp và mức giá đóng bằng nhau, một nến giảm giá của Shooting star được hình thành mạnh mẽ bởi vì thị trường có thể đẩy giá cao hơn nữa bằng cách đóng cửa dưới giá mở cửa .

Phần bóng nến trên của nến Sao băng ám chỉ rằng thị trường đã thử nghiệm để tìm ra vùng kháng cự và nguồn cung. Khi thị trường tìm thấy vùng kháng cự giá của nó bắt đầu xuống thấp hơn và kết thúc ngày gần giá mở cửa.

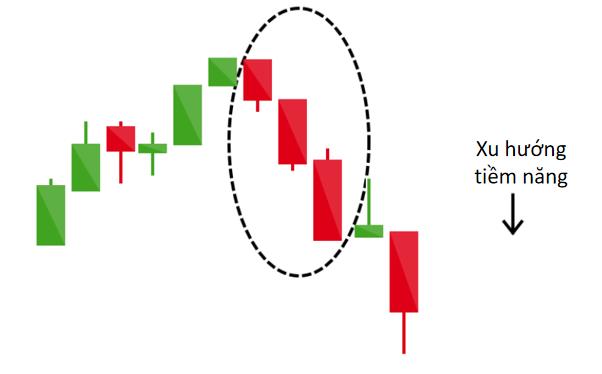

★ Mô hình Ba con quạ đen (Three black crows)

Mô hình Ba con quạ đen

Mô hình nến Three black crows bao gồm ba cây nến đỏ dài liên tiếp với bóng nến ngắn hoặc không tồn tại. Mỗi ngày mở cửa ở một mức giá tương tự như ngày hôm trước, nhưng áp lực bán đẩy giá càng ngày càng thấp với mỗi lần đóng.

Mô hình này là sự khởi đầu của một xu hướng giảm giá, vì người bán đã vượt qua người mua trong ba ngày giao dịch liên tiếp.

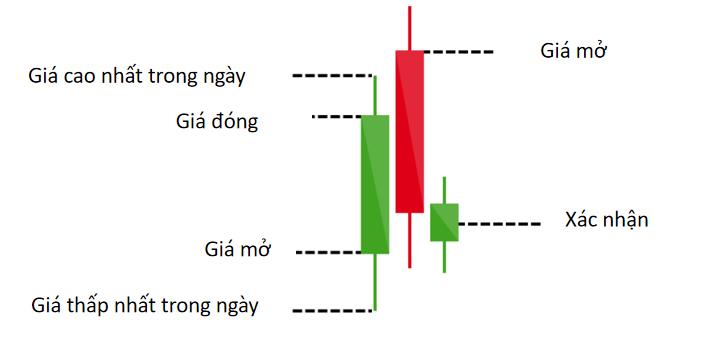

★ Mô hình Mây đen che phủ (Dark cloud cover)

Mô hình Mây đen che phủ

Có hai thành phần của mô hình Dark Cloud Cover:

Nến tăng giá (ngày 1)

Nến giảm giá (ngày 2)

Mô hình Dark Cloud Cover xảy ra khi một nến giảm giá ngày 2 đóng cửa với giá dưới mức giữa thân nến ngày 1.

Ngoài ra, giá chênh lệch vào ngày 2 chỉ để lấp đầy khoảng trống và đóng đáng kể vào mức tăng của nến ngày 1. Sự từ chối của khoảng cách lên là một dấu hiệu giảm giá, nhưng sự thoái lui về mức tăng của ngày hôm trước càng làm tăng thêm tâm lý giảm giá.

4 MÔ HÌNH NẾN TIẾP DIỄN:

Mô hình nến Nhật tiếp diễn: là các mô hình nến không chỉ ra sự thay đổi theo hướng thị trường, giúp các nhà giao dịch xác định một khoảng thời gian nghỉ ngơi trên thị trường, khi có sự do dự của thị trường hoặc biến động giá trung tính.

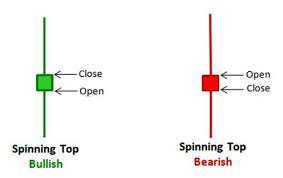

★ Mô hình nến Doji

Mô hình nến Doji

Mô hình nến Doji thường được tìm thấy ở phần đáy và đỉnh của các xu hướng và do đó được coi là một dấu hiệu có thể đảo ngược hướng giá, nhưng Doji cũng có thể được xem như là một mô hình tiếp tục.

Doji được hình thành khi giá mở cửa và giá đóng cửa bằng nhau.

Sau khi mở, giá được đẩy cao hơn chỉ để giá bị từ chối và đẩy thấp hơn. Tuy nhiên, thị trường không thể giữ giá thấp hơn, và sau đó đẩy giá trở lại giá mở cửa.

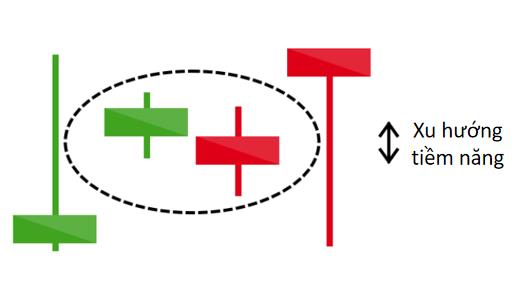

★ Mô hình Con xoay (Spinning Top)

Mô hình Con xoay

Mô hình Spinning Top có phần thân nến ngắn nằm giữa các bóng nến có chiều dài bằng nhau. Mô hình cho thấy sự thiếu quyết đoán trên thị trường cho nên giá sẽ không thay đổi nhiều.

Những người mua đẩy giá cao hơn, trong khi những người bán đẩy giá xuống thấp trở lại. Mô hình con quay thường được hiểu là một giai đoạn hợp nhất, hoặc nghỉ ngơi, theo sau một xu hướng tăng hoặc giảm đáng kể.

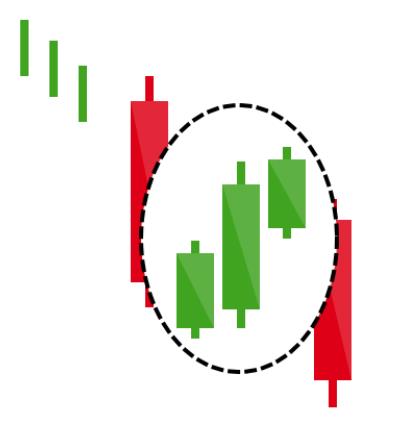

★ Mô hình Giảm giá ba bước (Falling three methods)

Mô hình Giảm giá ba bước

Các mô hình hình thành ba phương pháp được sử dụng để dự đoán sự tiếp tục của một xu hướng hiện tại, có thể là xu hướng giảm hoặc tăng.

Mô hình giảm giá được gọi là mô hình Giảm giá ba bước và được hình thành từ một phần thân nến màu đỏ dài, theo sau là ba thân nến nhỏ màu xanh lá cây và một thân nến màu đỏ khác.

Những ngọn nến màu xanh lá cây có thể được chứa trong phạm vi của các nến đỏ giảm giá. Mô hình này cho các nhà giao dịch thấy rằng những người mua không có đủ sức mạnh để đảo ngược xu hướng.

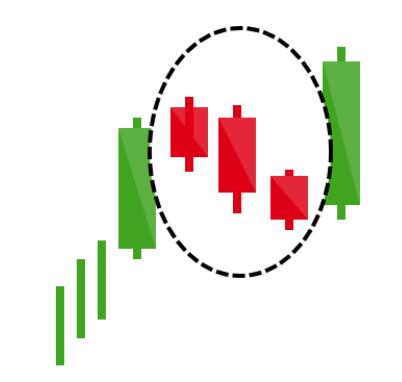

★ Mô hình Tăng giá ba bước (Rising three methods)

Mô hình Tăng giá ba bước

Mô hình tăng giá là điều ngược lại, được gọi là mô hình nến Tăng giá ba bước. Mô hình bao gồm ba nến màu đỏ ngắn được kẹp trong phạm vi của hai nến xanh lá cây dài.

Mô hình Tăng giá ba bước cho thấy một điều rằng mặc dù có một số áp lực bán, người mua vẫn giữ quyền kiểm soát thị trường.

CÁC HẠN CHẾ CỦA MÔ HÌNH NẾN NHẬT

Mô hình nến Nhật trong vai trò là một công cụ phân tích tài chính hữu ích giúp các nhà giao dịch có thể đánh giá được cảm xúc của thị trường về cổ phiếu hoặc các tài sản khác nhằm đưa ra những dự đoán khá chính xác trong ngắn hạn về xu hướng của nó. Tuy nhiên mô hình nến Nhật có những hạn chế mà trader cần lưu ý dưới đây:

- Cần phải chờ xác nhận: Đây là một nhược điểm khá rõ ràng của mô hình nến Nhật. Chỉ cần độ trễ 30 giây đã có thể ảnh hưởng đến giá mở và đóng của nến là làm cho hình dạng của chúng khác đi.

Nếu bạn là một nhà giao dịch hành động giá truyền thống và sử dụng các mô hình nến cơ bản, giá đóng là phần không thể thiếu. Việc chậm trễ có thể ảnh hưởng đến giá mở của cây nến tiếp theo và cuối cùng là một vòng luẩn quẩn.

- Số lượng nhiều: Một số lượng lớn các mẫu hình nến có thể và sự kết hợp của chúng. Như chúng ta vừa liệt kê ở phần trên, các mô hình nến Nhật rất đa dạng và có số lượng khá lớn. Việc kết hợp của chúng có thể gây bối rối cho các nhà giao dịch.

- Không thể dự báo xu hướng trong tương lai: Các mô hình nến Nhật chỉ thể hiện các mức giá trong khoảng thời gian nhất định ở hiện tại. Nó sẽ không thể hiện được xu hướng giá và đồng thời cũng không xác định được xu hướng của thị trường trong thời gian hiện tại.

Bởi vậy lời khuyến nghị là các trader cần phải kết hợp với nhiều công cụ phân tích tài chính khác để đầu tư hiệu quả! - (ST)

Follow chúng tôi tại đây: Website | Twitter | TCB Group | TCB Channel | Lotus Ventures Channel | Facebook Discussion | Facebook Page | Youtube Channel|

Follow chúng tôi tại đây: Website | Twitter | TCB Group | TCB Channel | Lotus Ventures Channel | Facebook Discussion | Facebook Page | Youtube Channel|